美联储,重大变数!不急于将利率调整到中性水平,我们必须将通胀率恢复到2%的目标水平

- 旅游

- 2024-10-20 06:12:07

- 793

美联储官员最新发声,引发关注。

2024美联储公开市场委员会票委、亚特兰大联储主席拉斐尔·博斯蒂克在最新的讲话中表示,“美联储应该耐心地逐步降低其政策利率,不急于将利率调整到中性水平,我们必须将通胀率恢复到2%的目标水平。”另外,旧金山联储主席戴利也对于在今年剩余的两次美联储政策会议中有一次不降息持开放态度。

这引发了市场对美联储在某次会议上暂停降息的预期,尽管目前金融市场仍预计,美联储将在今年年底前再降息两次,每次降息25个基点,明年还将会进一步降息。

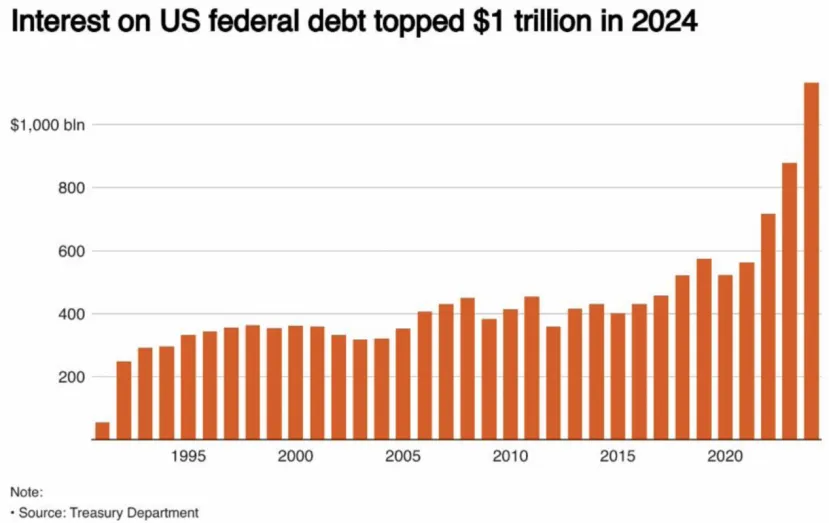

与此同时,美国最新公布的财政赤字也备受关注。当地时间10月18日,美国财政部发布2024财政年度的预算赤字情况,预算赤字达到1.833万亿美元,比2023财年增加了8%,联邦债务利息首次超过1万亿美元。这主要源于美联储此前暴力加息并长时间保持高利率导致政府债务利息的成本负担更重,社会保障项目的费用以及军费开支增加。

美联储最新发声

美东时间10月18日,2024美联储公开市场委员会票委、亚特兰大联储主席拉斐尔·博斯蒂克表示,美联储应该耐心地逐步降低其政策利率,这样的话,既能将通胀率降至2%的目标水平,也能保持美国经济不陷入衰退。

当天,博斯蒂克在密西西比州举办的美国企业经济教育论坛上指出:“我们不急于将利率调整到中性水平,必须将通胀率恢复到2%的目标水平,将会保持耐心。”

中性利率指的是既不刺激也不抑制经济增长的利率水平,博斯蒂克认为,中性政策利率应该在3%至3.5%的范围内。

博斯蒂克指出,他预计美联储将进一步下调基准利率。“如果经济继续按照当前的趋势发展,如果通胀继续下降,劳动力市场保持强劲,仍然看到积极的生产,那么我们将能够继续走在回到中性利率的道路上。”

博斯蒂克预计,到2025年底,美国的通胀率可能会降至美联储设定的2%的目标,届时利率也应该能够调整到中性水平。

目前金融市场预计,美联储将在今年年底前再降息两次,每次降息25个基点,明年还会进一步降息,到2025年9月,联邦基金利率可能会降至3.25%~3.5%的区间。

但美联储的降息前景似乎存在较大的变数,美联储9月大幅降息50个基点后,美国就业市场的数据比预期的要强劲得多,失业率也下降到了4.1%。

这引发了市场对美联储在某次会议上暂停降息的预期,博斯蒂克在此前的采访中透露,他对“11月会议不降息,或者只降息25个基点”持有开放态度,取决于经济前景的发展。

除了博斯蒂克,旧金山联储主席戴利也对于在今年剩余的两次美联储政策会议中有一次不降息持开放态度。戴利本周在纽约大学发表演讲时表示,如果美国经济继续保持最近的趋势,“一到两次降息是合理的”。

戴利强调,该央行上个月降息50个基点,并不能预示未来降息的幅度或速度。尽管过去一个月公布的两份经济报告好于预期,但她表示,她不确信通胀率正在回升。

美国财政赤字突破1.8万亿美元

在美联储刚刚开启降息周期的当下,美国政府债务危机已经拉响警报。

美东时间10月18日,美国财政部公布,截至2024年9月30日的2024财年,美国联邦政府的财政预算赤字达到1.833万亿美元,为有记录以来第三高,仅次于新冠疫情期间2020财年的3.132万亿美元、2021年财年的2.772万亿美元。

美国联邦政府2024财年的财政预算赤字较2023财年的将近1.7万亿美元又扩大了逾8.1%,而且赤字与GDP之比连续第二年超过6%,占比为6.4%,略高于2023财年的占比6.2%。

这主要源于美联储加息并保持高利率导致政府债务利息的成本负担更重,社会保障项目的费用以及军费开支增加。

其中,债务利息越滚越大是赤字扩大的主要推手之一。2024财年,美国政府公债的利息支出达到1.1万亿美元,也是年度利息支出首次超过1万亿美元,较2023财年同比增加2540亿美元,增幅29%。以此计算,债务利息的支出约占GDP的3.93%,占比创1998年以来新高。

分析人士认为,随着美联储在9月大幅降息50个基点启动了宽松周期,未来美国政府的利息支出压力有望缓和。

截至9月末,未偿还美国联邦债务的加权平均利率为3.32%,约为15年来最高水平。路透社援引一名美国财政部高管的表态称,这一债务成本的加权平均利率9月开始下降,这是自2022年1月以来该利率首次下行。

展望美国未来的财政赤字情况,有分析称,无论是“哈里斯经济学”还是“特朗普经济学”,都有一个共同点:赤字。民主党总统候选人哈里斯、共和党总统候选人特朗普提出的经济政策可能都会导致美国物价上涨,财政赤字扩大。

财政智库the Committee for a Responsible Federal Budget估算,哈里斯的经济计划将导致十年内政府债务增加3.5万亿美元,特朗普的经济计划将使债务飙升7.5万亿美元。

来源:券商中国

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

发表评论